- En días recientes, se dio a conocer la decisión del IFT de

negar la entrada de América Móvil al mercado de TV de paga en México.

Este acertado accionar regulatorio da cuenta de que aún no se reúnen las

condiciones legales ni económicas para dar paso a que este jugador de

excesivo peso sectorial extienda su dominio.

- Son varias las condiciones de mercado y operativas que

indican la inconveniencia de que el AEP-T incursione en la TV de paga en

México, por ejemplo su aún marcada preponderancia a nivel sectorial

(58.6% de los accesos totales), así como su ventaja en la disponibilidad

y cobertura en el despliegue de infraestructura frente a sus

competidores.

- El rumbo actual del accionar regulatorio constituye

noticias magníficas para el sector en su conjunto, para la competencia,

los jugadores competidores y los consumidores, tal que el IFT no

sucumbió a la tentación de promesas turbias de inversión.

|

|

En días recientes, se dio a conocer en medios la decisión del

Instituto Federal de Telecomunicaciones (IFT) de negar la entrada del

agente económico preponderante (AEP-T. América Móvil), al mercado de TV

de paga en México, tras la solicitud que habría realizado su subsidiaria

Claro TV.

Este acertado accionar regulatorio da cuenta de que aún no se reúnen las

condiciones legales ni económicas para dar paso a que este jugador de

excesivo peso sectorial extienda su dominio hacia un mercado adyacente a

los servicios que hasta ahora provee (telefonía y banda ancha fija y

móvil y una plataforma de video bajo demanda por suscripción).

Desde The Competitive Intelligence Unit (The CIU) hemos advertido que

son varias las condiciones de mercado y operativas que indican la

inconveniencia de que el AEP-T incursione en la TV de paga en México,

amerita repasar cada una de ellas, ante la decisión tomada por el IFT.

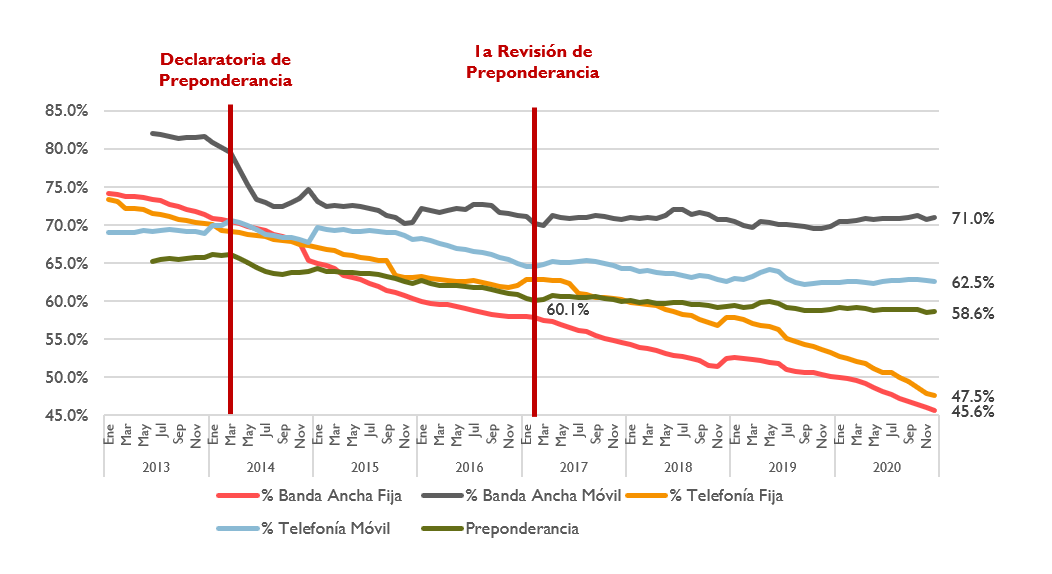

Participación de Mercado por Segmentos y a Nivel Sectorial

De acuerdo con estadísticas del propio IFT, al cuarto trimestre de 2020,

el AEP-T ostenta una posición preponderante, es decir una participación

de mercado superior a 50%, a nivel sectorial al detentar una proporción

de 58.6% de los accesos o suscripciones a servicios de

telecomunicaciones en México, tan sólo 1.5 puntos porcentuales (pp)

menor a la registrada al mes de marzo de 2017, cuando se revisó por

primera vez la regulación asimétrica que le es aplicable.

América Móvil: Participación de Mercado en Accesos por Segmentos (%)

|

|

Fuente: The Competitive Intelligence Unit con información del IFT

Mientras que por segmentos del sector, concentra una elevada

participación de mercado por el número de accesos a banda ancha y

telefonía móviles, con un nivel de 71.0% y 62.5%, respectivamente,

coeficientes que se han mantenido prácticamente constantes desde

principios de 2017. Sólo en los mercados de telecomunicaciones fijas, la

creciente competitividad de las ofertas de servicios de los operadores

cableros se ha traducido en una reducción de su peso para alcanzar una

cuota de 47.5% en telefonía y de 45.6% en internet fijo.

Por el número de accesos a los que provee servicios aún no es momento de

habilitarle la entrada a un mercado que detonaría una reconcentración a

favor del AEP-T.

Disponibilidad y Cobertura de las Redes Fijas y Móviles

A pesar de haber reducido su peso en el segmento fijo, continúa

ostentando una gran participación de mercado en el móvil, así como en el

despliegue de infraestructura de telecomunicaciones que le permitiría

dar soporte al servicio de TV de paga en México.

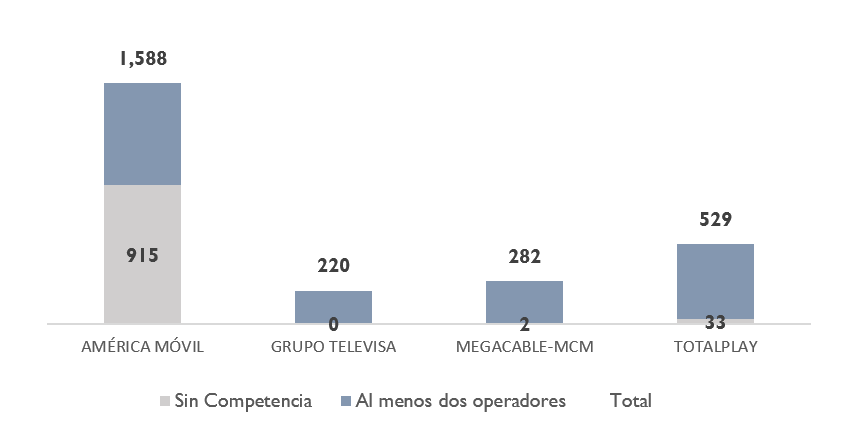

En el caso de las redes de banda ancha fija, Telmex tiene presencia en

97.8% de los municipios (1,624) que cuentan con capacidades desplegadas

para la provisión de este servicio. Al mismo tiempo, ostenta una

posición monopólica en prácticamente la totalidad (96.3%) de los 950

municipios en los que sólo tiene presencia un solo operador, estos

representan 57.6% del total en los que el operador tiene cubertura

(1,588), de acuerdo con cifras del IFT.

Cobertura Municipal por Operador de Redes Fijas

|

|

Fuente: The Competitive Intelligence Unit con información del IFT

La disponibilidad de redes de fibra óptica de este operador alcanza una

extensión de 320 mil km. desplegados, nivel 3.3 veces superior a la

capacidad instalada del segundo lugar en esta métrica (Totalplay) y 6.3

veces mayor a la magnitud de la red troncal del gobierno mexicano

administrada por CFE.

En lo que toca a la cobertura de redes móviles, Telcel registra una

posición predominante en términos de cobertura garantizada de 3G y 4G a

lo largo del territorio nacional de 88.7% y 81.7%, respectivamente que

dista significativamente de sus competidores.

Contención y Subejercicio de Inversiones del AEP-T

Sistemáticamente, la evidencia reitera que el AEP-T carece de incentivos

suficientes para invertir en la infraestructura necesaria para alcanzar

la accesibilidad, mucho menos para invertir al ritmo que crecen sus

márgenes.

Un corte de caja revela el déficit de infraestructura para dotar de

capacidades de acceso a servicios para toda la población, resultante del

subejercicio y contención de recursos por parte de América Móvil, en la

década pasada, pero más notoriamente en el último lustro.

En el balance de inversiones en telecomunicaciones fijas, la proporción

del preponderante respecto al total disminuyó prácticamente a la mitad,

al pasar de 45.4% en el bienio 2014-2015, a tan solo 23.6% en 2020. En

tanto, que los operadores competidores la aumentaron significativamente

al pasar de 58.4% en 2014 a 76.4% en 2020.

En el mercado móvil, también se recortaron marcadamente los niveles de

inversión del AEP-T. A partir de 2017, su contribución a la formación de

capital se desplomó de 47.9% en 2014-2016 a un promedio de 25.8% entre

2017 y 2020, nuevamente, casi la mitad de la razón dedicada previamente.

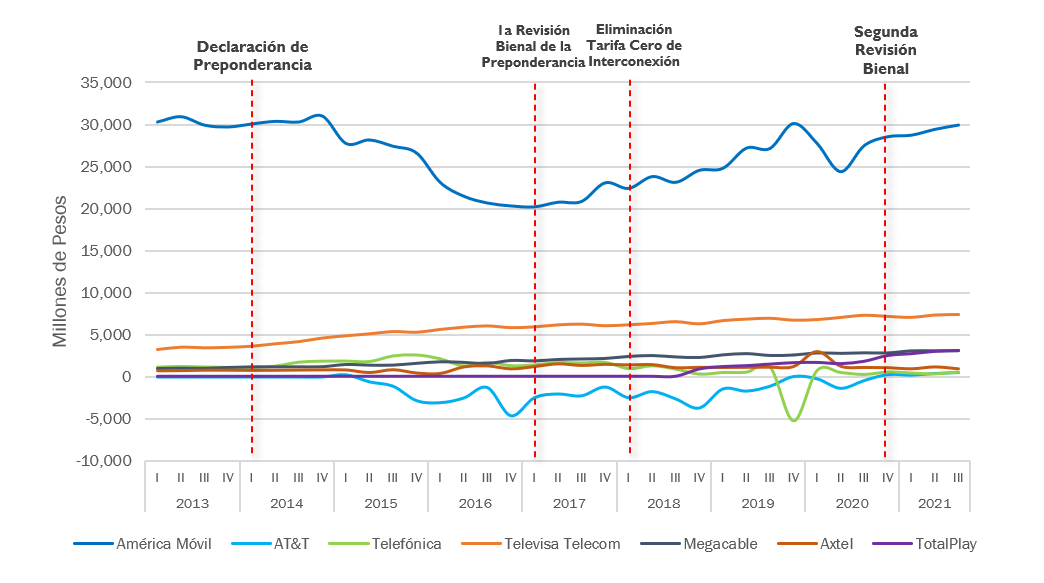

Ganancias Extraordinarias y el Camino Hacia Mayor Competencia

Precisamente, al ser el operador que ha contenido significativamente sus

inversiones en los últimos años ha podido trazar una trayectoria

ascendente en sus ganancias medidas a través del EBITDA (ganancias antes

de intereses, impuestos, depreciaciones y amortizaciones, por sus

siglas en inglés).

El posicionamiento preeminente en diferentes métricas de mercado es

consecuencia de la generación histórica de ganancias extraordinarias que

ascendieron a $29,691 millones de pesos al tercer trimestre de 2021,

nivel tan sólo 1.3% menor al que registraba en marzo de 2014.

EBITDA: Principales Empresas del Sector Telecom

(Millones de Pesos)

|

|

Fuente: Elaborado por The CIU con información de los reportes financieros de los operadores

No hay comentarios:

Publicar un comentario